- Скоринг

- Сверка биометрических данных

- База кредитных историй

- Внешние источники данных

- Проверка аккаунтов в социальных сетях

Одной из главных проблемы финансовых структур — банков, МФО — стал повышенный спрос на заемные деньги. Кредитные организации упростили процедуры выдачи займов, из-за чего увеличилось количество мошенников, которые используют различные махинации для получения кредита.

В этой статье мы рассмотрим, как банки борются с мошенниками — алгоритмы и действия, которые они применяют для анализа потенциальных заемщиков.

Источник изображения: zmakemoney.com

Скоринг

Скоринг — это специальная система распределения базы клиентов, которая основывается на статистических данных. Кредитный скоринг позволяет определить потенциальную платежеспособность клиента.

Для автоматической обработки данных заемщика используется система подсчета баллов. На основании различных показателей, клиенту выставляется оценка. Если заемщик не набирает нужное количество баллов, то банк не выдаст ему кредит. Скоринг — один из самых надежных способов борьбы с мошенниками. Система просчитывает все возможные риски. В основе скоринга лежит математический алгоритм, который делает выводы о заемщике после обработки данных. Также система производит анализ социальных факторов по базе клиентов — информация собирается за последние несколько лет.

Например, в базе данных есть 20 должников с одинаковыми признаками. Система автоматически «анализирует» нового клиента. Если его признаки совпадают с отличительными чертами должников, то вероятнее всего, ему не одобрят кредит. Если злоумышленники систематически берут кредит в банках и не выплачивают их, то система скоринга может это отследить. Существует специальный скоринг от мошенников (fraud scoring) — система фильтрует клиентов по принципу подозрения в мошенничестве. Анализ выполняется на первом этапе — алгоритм анализирует документы потенциального заемщика.

Сверка биометрических данных

В 2018 году крупные российские банки начали собирать биометрические данные клиентов — совокупность физиологических характеристик организма, которые позволяют установить личность человека.

Для идентификации личности используют следующие параметры: ДНК, форма лица, рисунок радужки глаз, почерк, голос, отпечатки пальцев.

Например, Сбербанк предлагает клиентам пользоваться услугами банка дистанционно. Для идентификации личности используются биометрические данные — голос. Записать голос можно в специальном меню через приложение, или в любом отделении банка.

Если злоумышленник получил доступ к личном кабинету пользователя Сбербанк Онлайн, то при включенной функции сбора биометрических данных, мошенник не сможет выполнить транзакции. Для этого понадобится голос клиента — таким образом банк сможет идентифицировать личность владельца банковской карты или сберегательного счета.

Источник изображения: buy-accs.ru

База кредитных историй

Когда заемщик оформляет первую кредитную сделку в банке у него появляется кредитная история, которая попадает в базу данных БКИ. Это досье клиента, где хранится вся информация из МФО, телефонных компаний, банков и других организаций, которые выдают кредиты.

Перед тем, как банки выдают займы потенциальным клиентам, они проверят базу кредитных историй. Система помогает бороться с мошенниками, которые берут кредиты в различных МФО и не выплачивают задолженности.

Внешние источники данных

Крупные российские банки объединяются в организацию «Национальный Хантер» для борьбы с мошенничеством. На сегодняшний день, в этой организации участвует более 50 компаний.

Когда банки оформляют займы, они перенаправляют заявки в систему Хантер. Программа автоматически сравнивает информацию и определяет недостоверные данные, а также совпадения с мошенническими схемами.

По официальным данным, благодаря этой системе банки смогли предотвратить попытки денежных махинаций на сумму более 50 миллиардов рублей.

Помимо этого, банки обращаются в Росфинмониторинг. Он предоставляет списки подозрительных заемщик ЦБ РФ, который в свою очередь передает эту информацию кредитным организациям — в том числе и крупным российским банкам.

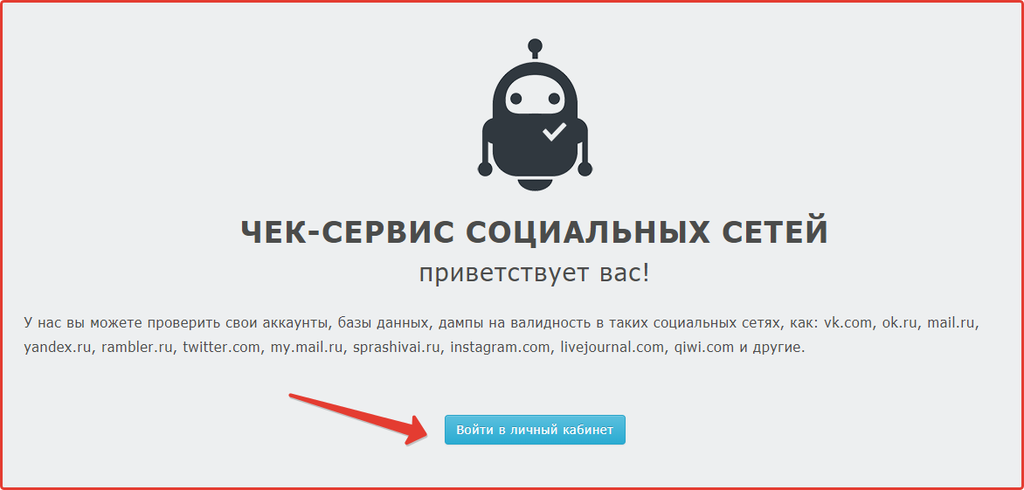

Проверка аккаунтов в социальных сетях

Во время выдачи кредита, банковский сотрудник может запросить ссылки на социальные сети клиента — во Вконтакте, Facebook, Одноклассниках или Instagram. После этого, начнется подробный анализ аккаунтов пользователя: социальная активность, комментарии в группах, фотографии.

Если у клиента нет аватарки с личной фотографией, используется ненастоящие имя и фамилия, есть подписки на группы, которые связаны с финансовыми махинациями, то есть высокий риск, что кредитная организация откажет ему в выдаче займа.